消金行业利率管控升级:20%IRR红线落地

2025年以来,消费金融行业迎来新一轮监管调整,以“新增贷款IRR不超20%”为核心的利率指导政策逐步落地,叠加担保增信业务占比压缩至25%的要求,行业正从“规模扩张”向“提质增效”加速转型。本文将从监管政策细节、行业背景、业务调整影响及转型方向切入,拆解消金机构在政策缓冲期内的应对策略,为理解行业变革提供全景视角。

一、监管新政核心:利率红线与业务管控双重发力

本次消金行业监管调整并非单一政策,而是“利率定价+业务结构”的双重管控,且设置差异化实施节奏,为机构转型预留缓冲空间。

1.利率定价:20%IRR成硬性红线,分阶段覆盖全业务

从政策落地范围看,2025年北方、南方部分区域的消金公司已率先收到窗口指导,明确新增贷款综合融资成本不得超过IRR20% ;按照监管规划,2026年前所有存量贷款业务需完成利率下调,全面纳入20%IRR管控范畴。值得注意的是,本次指导暂未涉及商业银行,且部分区域消金公司尚未收到相关要求,体现“因地制宜、逐步推进”的监管思路。

这一调整并非突发,而是2021年“IRR24%上限”政策的延续与深化。2022年6月,持牌金融机构对客定价24%的红线正式执行,本次20%IRR的进一步收紧,既是响应2025年《政府工作报告》“推动社会综合融资成本下降”的要求,也与LPR利率持续下行的市场环境相契合,更能直接缓解消费者对“隐形收费、高息费”的客诉痛点。

2.业务管控:担保增信占比腰斩,倒逼业务结构优化

除利率管控外,监管同步要求消金公司压缩担保增信类业务规模,将其占比控制在25%以内。回溯政策脉络,2024年《消费金融公司管理办法》已明确该类业务占比不得超过50%,本次进一步压降,背后有三重核心逻辑:

- 契合助贷新规要求:助贷新规明确“增信服务费需计入借款人综合融资成本”,且整体成本需控制在年化24%以内,压缩担保增信业务可直接优化助贷端成本结构;

- 强化风险防控:监管要求对增信服务机构实行“总行级名单制管理”,定期评估代偿能力,此前已有合作机构因代偿率超10%被暂停新增担保合作,压降业务占比可降低风险传导概率;

- 推动业务转型:通过限制依赖外部增信的业务模式,倒逼消金公司加强自主风控、联合风控能力,从“依赖增信”转向“核心能力驱动”。

二、行业背景:31家消金公司的区域分布与政策承接差异

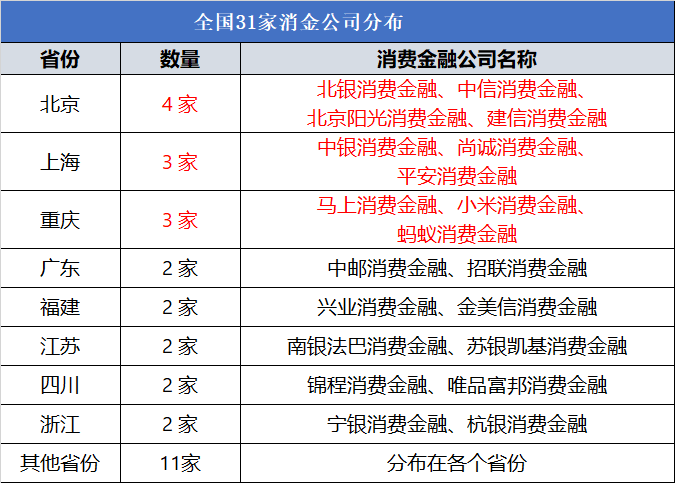

理解本次监管影响,需先厘清消金行业的机构布局特征,全国31家持牌消金公司分散于20个省级行政区,区域集中度较高,这也导致不同地区机构对政策的感知与承接存在差异。

从分布来看,北京、上海、重庆为消金机构聚集核心区:北京拥有北京阳光、建信、北银、中信4家消金公司,上海集中了中银、尚诚、平安3家机构,重庆则有马上、小米、蚂蚁3家布局;广东、福建、江苏、四川各有2家机构;其余13个省份均为“一家独局”模式,如辽宁的盛银消费金融。

这种区域分布特征,使得本次“分区域落地”的利率指导政策,在不同地区产生差异化影响:北京、上海、重庆等机构密集区域,因监管沟通更直接、行业竞争更充分,政策落地节奏相对更快;而机构数量较少的省份,因市场生态相对稳定,政策缓冲期或更长。

三、政策冲击:中小机构承压与行业格局重塑

20%IRR红线与担保增信业务占比限制,对不同规模、不同业务模式的消金机构与助贷平台,产生了差异化冲击,行业正加速从“同质化竞争”向“头部集中”演变。

1.消金公司:利润空间压缩,能力分化加剧

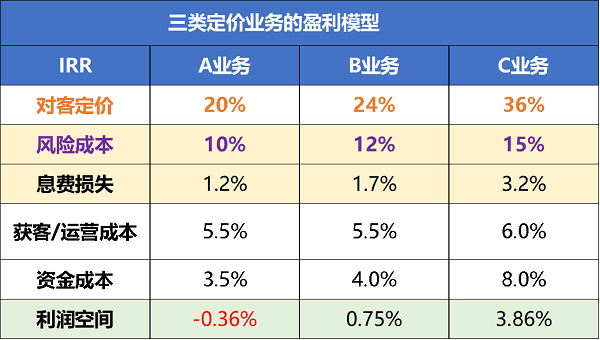

利率下调直接挤压消金公司的收益空间。以某消金机构业务为例,IRR20%的业务利润空间为-0.36%,IRR24%的业务为0.75%,IRR36%的业务则达3.86%。20%的利率红线,意味着部分高风险、高成本的业务将面临亏损压力。

这种压力在中小消金公司身上尤为明显:一方面,中小机构此前多依赖担保增信业务(部分机构占比超50%),25%的占比限制将迫使它们放弃大量存量项目,利润增长趋势受直接冲击;另一方面,中小机构的自主风控能力、客群筛选能力较弱,在20%IRR的定价约束下,难以平衡“风险成本”与“收益空间”。

相比之下,风控能力强、转型早的头部消金公司,因早已布局自营业务、优化客群结构,在20%IRR范围内仍能保持盈利。某头部机构2023-2024年的业务结构显示,分润业务占50%、担保增信业务占30%、自营与联营业务占20%,多元结构使其对政策调整的耐受度更高。

2.助贷平台:模式重构,中小平台加速出清

助贷平台的命运与消金公司深度绑定,本次政策调整同样引发助贷行业的格局重塑:

- 头部助贷平台:因合作客群质量较高,平均定价多在20%IRR以内(仅少量高风险流量定价20%-24%),政策冲击相对较小,反而可能因中小平台退出获得更多市场份额;

- 中小助贷平台:此前多依赖“高定价+担保增信”的模式展业,20%IRR红线与担保业务限制,使其核心业务失去盈利空间。有能力的中小平台可选择迁移客群至20%定价内,或转型为“纯导流模式”“科技输出模式”;而缺乏核心能力的平台,将面临“要么转型、要么退出”的选择。

四、缓冲期应对:从“被动调整”到“主动转型”的破局思路

监管为本次政策调整设置了缓冲期,传闻截至2026年一季度,且缓冲期长度参考机构实际情况制定。这为消金机构提供了“调整窗口期”,但行业共识已明确:单纯依赖缓冲期“拖延调整”不可行,唯有主动转型才能适应新的监管环境。

1.短期应对:优化业务结构,控制风险成本

在缓冲期内,消金机构的核心任务是“降本增效”:一方面,加速压缩担保增信业务规模,将资源向自营业务、分润业务倾斜,通过提高自主获客、自主风控能力,降低对外部增信的依赖;另一方面,重新筛选客群,聚焦“低风险、低成本”的优质客群,通过精细化运营降低风险成本,在20%IRR范围内找到盈利平衡点。

2.长期转型:践行“金融为民”,构建核心竞争力

从行业长期发展来看,本次政策调整并非“限制”,而是推动消金行业回归“服务实体经济、满足居民合理消费需求”的本源。消金机构需提高站位,践行“金融为民”理念:

- 强化科技赋能:通过大数据、人工智能等技术优化风控模型,降低运营成本,让利于消费者;

- 拓展场景服务:从“通用信贷”转向“场景化服务”,如线下消费、车房相关贷款等,通过场景绑定提升客群质量与粘性;

- 加强合规建设:主动梳理收费项目,杜绝隐形收费,让综合融资成本透明化,缓解客诉压力。

2025年的消金行业监管调整,是行业发展的“分水岭”,它标志着消金行业从“高息覆盖高风险”的粗放模式,正式迈入“精细化运营、核心能力驱动”的新阶段。对于消金机构而言,政策缓冲期是“调整期”,更是“机遇期”:唯有主动拥抱变化,强化风控、优化结构、践行普惠,才能在行业重塑中占据先机,实现从“规模增长”到“价值增长”的跨越。

本文由东融咨询网作者整理发布,不代表东融咨询网立场,转载联系作者并注明出处:https://www.drhy88.cn/n/658.html