6家民营银行被罚超1100万,华瑞银行独占近780万成“罚单王”

2025年以来,民营银行合规监管趋严,问责到人态势明显,多家机构因多类违规问题被罚,行业整体面临多重合规与发展挑战。

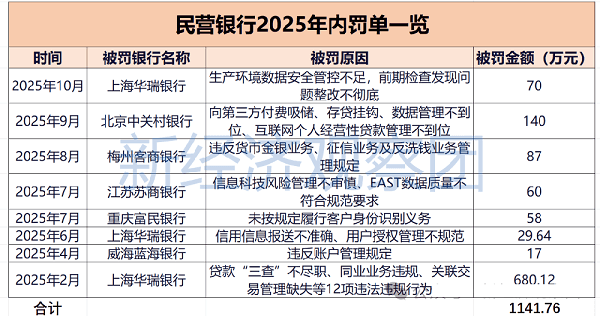

一、2025年民营银行处罚核心数据

- 处罚规模:年内上海华瑞银行、北京中关村银行等6家民营银行,累计被罚8次,总金额达1141.76万元。

- “罚单王”凸显:上海华瑞银行成唯一多次受罚机构,2月、6月、10月三次被罚,合计779.64万元,占6家总罚款额的68%。其中2月因贷款“三查”不尽职等12项违规被罚680.12万元,创该行成立以来单笔最高罚单;其他银行单次罚款多在200万元以下,威海蓝海银行17万元罚单为年内最低,体现监管差异化思路。

二、主要违规领域分布

- 数据安全与合规管理:为监管重点,上海华瑞银行10月因“生产环境数据安全管控不足”、6月因“信用信息报送不准确”两次被罚;江苏苏商银行7月因“信息科技风险管理不审慎、EAST数据质量不达标”被罚60万元。

- 信贷业务违规:仍是高发区,北京中关村银行9月因“向第三方付费吸储、存贷挂钩、互联网个人经营性贷款管理不到位”被罚140万元;上海华瑞银行2月罚单也包含“贷款‘三查’不尽职、同业业务违规”等信贷问题。

- 反洗钱与金融基础设施合规:重庆富民银行7月因“未按规定履行客户身份识别义务”被罚58万元;梅州客商银行8月因“违反货币金银业务、征信业务及反洗钱业务管理规定”被罚87万元。

三、重点被罚银行隐忧

- 上海华瑞银行:问题最突出,除2025年三次被罚外,2021年曾因信息披露等问题被罚520.58万元,暴露公司治理或内控机制系统性缺陷,或存“重规模、轻合规”思维,整改不彻底致同类问题反复。业务上依赖个人贷款,尤其互联网贷款,2019-2023年个人贷款业务增长640%,2023年占比达8成;业绩波动大,2020-2024年净利润在2.03亿元至-3.41亿元间起伏。

- 重庆富民银行:合规困境持续,2020年以来累计被罚超1200万元,2021年曾因17项违规被罚850万元(当时民营银行单笔之最),核心问题涉关联交易频繁、内控薄弱。业绩增长放缓,2022-2024年营业收入同比增速仅-0.34%、2.86%、3.56%,净利润同比增速1.79%、22.77%、1.9%。

- 北京中关村银行:2020年以来四次被罚,累计超320万元,违规集中在存款吸收、贷款管理、数据安全领域,内控体系有缺陷、合规文化未建立。业务依赖第三方助贷获客(获客机构超10家),虽扩大规模但致风险管控外移,2023年、2025年处罚均与第三方合作管理不善相关。

四、民营银行行业共性挑战

- 战略定位与现实矛盾:先天肩负“服务小微、支持科创”使命,但受线下网点少、品牌认知低、资金成本高制约,传统模式难实现商业可持续,多依赖第三方联合贷款、助贷模式平衡普惠与回报。

- 监管收紧压缩空间:互联网贷款新规、第三方合作披露要求、数据安全与消费者权益保护强化,系统性压缩“通道业务”与“擦边球创新”空间,倒逼回归业务本源。

- 资源与管理短板:规模小导致合规管理系统建设、专业人才储备不足;线上业务占比高,易在追求效率时忽视风险控制;业务创新与合规管理不同步,如中关村银行“向第三方付费吸储”违规。

民营银行需加大数据安全管理系统投入,建立数据全生命周期管控机制,提升监管数据报送质量;完善互联网业务风控体系,强化线上贷款全流程管理;平衡业务创新与合规,避免因规模扩张放松风险标准,从根本上补全内控短板。

本文由东融咨询网作者整理发布,不代表东融咨询网立场,转载联系作者并注明出处:https://www.drhy88.cn/n/610.html